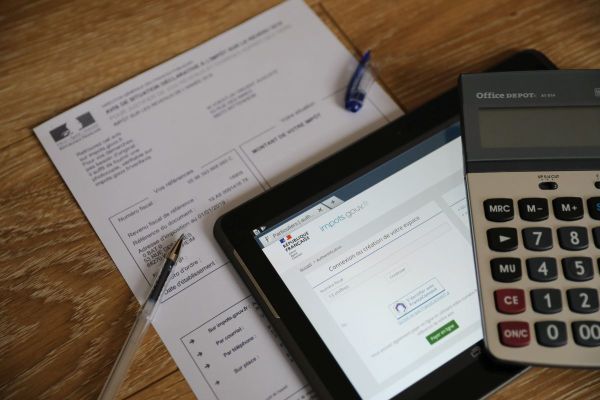

Vous pouvez déclarer vos revenus de l’année 2020 depuis le 8 avril. Dans le contexte de crise sanitaire et de recours au télétravail, se pose la question de la déclaration des frais réels engagés pour l'année 2020.

La lutte contre l’épidémie de COVID 19 et les confinements se sont traduits par un accroissement massif du recours au télétravail. Depuis le 8 avril, vous pouvez déclarer vos revenus de l’année 2020. Attention à bien prendre en compte la déclaration des frais réels si vous optez pour ce choix. Jean-Marc Connord, inspecteur des Finances publiques à Clermont-Ferrand distingue plusieurs types de frais réels : « Les frais réels couvrent les frais kilométriques et les frais de repas mais pas seulement. Il peut y avoir aussi l’achat de matériel comme un ordinateur. Il y a aussi des frais de documentation. La règle est que ces frais ont été uniquement engagés dans un but professionnel. Il y a aussi les frais de stage professionnel, les frais de vêtements pour les professions particulières. On trouve aussi les frais de qualification, les frais de recherche d’un emploi ».

Un plafond de 550 euros

Par défaut, l'administration fiscale applique une déduction forfaitaire de 10% pour les salariés. Le plafond de cette déduction d'impôt atteint 12 652 euros en 2021. Si vos dépenses professionnelles dépassent cette déduction, vous pouvez choisir la déclaration des frais réels. Cette année, votre employeur a pu vous verser une allocation couvrant vos frais de télétravail à domicile. Cette allocation est exonérée d’impôt sur le revenu, dans une certaine limite. Jean-Marc Connord explique : « A partir du moment où vous travaillez chez vous, il y a toujours des dispositions prévues, liées notamment au fait de vous équiper en matériel. Ce qui change cette année c’est que des employeurs ont versé des allocations spécifiques pour rembourser totalement ou partiellement des salariés qui auraient engagé des frais dans le cadre de leur télétravail. Cette allocation spécifique, pour des salariés qui ne feraient pas les frais réels, n’est pas imposable sous couvert d’un certain plafond. Ce plafond est de 550 euros à l’année. En principe, l’employeur différencie le salaire net imposable et le remboursement de l’allocation spécifique. Ainsi, le salarié ne doit pas retoucher son net imposable ».

La déduction des frais réels

En revanche, pour un salarié qui opterait pour une déclaration des frais réels, la démarche diffère. Jean-Marc Connord souligne : « Pour quelqu’un qui déduit les frais réels, il faut déduire tous les frais engagés pour exercer sa profession. Ca peut-être par exemple l’achat d’un ordinateur si votre employeur n’a pas les moyens de vous en fournir un. L’achat de l’ordinateur n’est pas déductible mais l’amortissement est sur 3 ans. Vous déduisez alors la partie professionnelle. Il faut pouvoir justifier que vous ne l’utilisez que pour la partie professionnelle. Si vous estimez que l’ordinateur acheté est utilisé à 50% pour un usage personnel et à 50% pour le professionnel, l’amortissement de votre prix d’achat sur 3 ans revient à déduire sur 3 ans la moitié du prix d’achat de l’ordinateur. Les gens qui déclarent les frais réels doivent réintégrer les remboursements dans leur salaire. Ils doivent rajouter au net imposable le montant du remboursement indiqué par son employeur ».

La question des frais de déplacement

Concernant les frais de déplacement, Jean-Marc Connord indique : « Par définition, la personne en télétravail a fait moins de déplacements que l’année précédente entre son domicile et son lieu de travail. Cela ne peut que diminuer les frais kilométriques. On ne peut déduire que les déplacements entre son domicile et son lieu de travail. Il ne faut déclarer que les déplacements effectifs car ce sont des frais réellement engagés. Si vous faites des déplacements pour des professions spécifiques, ils sont en général couverts par des remboursements de frais ».

Un système déclaratif

L’inspecteur des Finances publiques rappelle qu’il n’y aura pas de souplesse de la part de l’administration en cas de contrôle : « En cas de contrôle, vous aurez du mal à justifier que l’usage de l’ordinateur est à 100% professionnel. On est sur un système déclaratif. Mais dans un cas de contrôle, j’aurais du mal à accepter l’idée que quelqu’un qui a acheté un ordinateur me dise qu’il l’utilise à 100% pour des raisons professionnelles. Il faut que le démonstration du déclarant soit cohérente et probante ». Si vous utilisez la déclaration de revenus en ligne ou le formulaire papier, vous devez remplir les cases 1AK à 1DK pour les frais réels. Il faut penser à ajouter dans les cases 1AJ à 1DJ les remboursements pour frais professionnels de votre employeur. Les déclarations papier sont à envoyer avant le 27 avril. Si vous optez pour la déclaration en ligne, il faut la valider :

-avant le 26 mai à 23h59 pour les départements 1 à 19

-avant le 1er juin à 23h59 pour les départements 20 à 54

-avant le 8 juin à 23h59 pour les départements 55 à 974/976